扫码下载APP

找钨钼 上钨钼云商

作者:钨钼云商 发布时间:2019-11-25 点击量:810

本报告以国统局规模以上机床工具行业企业(指年营业收入2000万元以上的工业法人企业,以下简称“规上企业”)统计数据、海关进出口数据和协会重点联系企业统计数据为依据,简要分析今年前三个季度机床工具行业的运行情况。

2019年9月机床工具行业规上企业共5624家,涉及八个分行业:金属切削机床(占14.2%)、金属成形机床(占9.7%)、工量具及量仪(占12.7%)、磨料磨具(占33.7%)、机床功能部件及附件(占6.7%)、铸造机械(占9.3%)、木竹材加工机械(占2.6%)和其它金属加工机械(占11.1%)。

2019年9月中国机床工具工业协会(以下简称“协会”)重点联系企业有243家,其中金属切削机床、金属成形机床、工量具及量仪三个分行业是样本的主体,总共占比76.1%。

一、1-9月行业运行情况

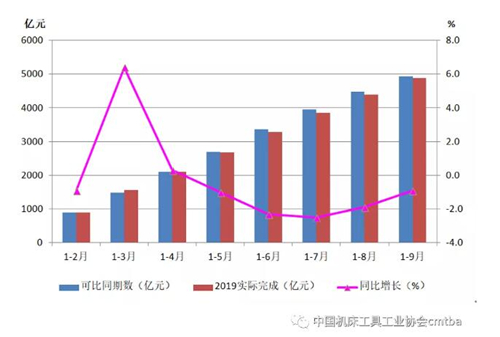

1.营业收入

根据国统局规上企业统计数据,机床工具行业1-9月累计完成营业收入同比降低0.9%。其中金属切削机床行业1-9月累计完成营业收入同比降低13.9%,金属成形机床行业1-9月累计完成营业收入同比降低5.2%,工量具及量仪行业1-9月累计完成营业收入同比增长2.3%。机床工具行业营业收入完成及同比变动情况详见图1。

图1 机床工具行业营业收入完成及同比变动情况(国统局)

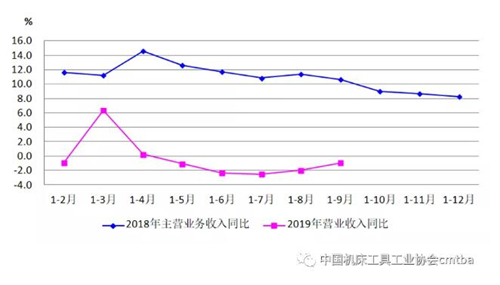

图2为今年1-9月份营业收入同比变化与2018年主营业务收入同比变化的对比。由图可见,2018年4月份达到14.6%的高点之后进入波动下行,但年末仍保持了8.3%的同比增长。而2019年除3、4月份为累计同比增长之外,其后月份一直为同比下降,7月份后下降幅度有所减缓,但今年前三季度行业下行压力比去年感受更为明显。

图2 机床工具行业营业收入同比变化(国统局)

协会重点联系企业1-9月累计完成主营业务收入同比降低14.7%。其中,金属切削机床行业累计完成主营业务收入同比降低30.8%,金属成形机床行业累计完成主营业务收入同比降低3.3%,工量具及量仪行业累计完成主营业务收入同比降低0.5%。

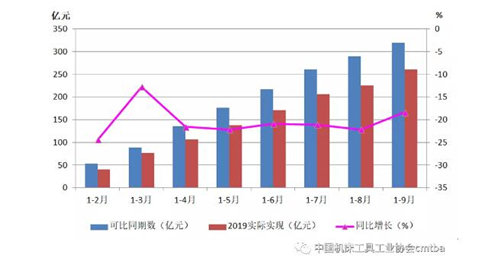

2. 利润总额

根据国统局规上企业统计数据,机床工具行业1-9月累计实现利润总额同比降低18.4%。其中金属切削机床行业累计实现利润总额同比降低67.5%,金属成形机床行业累计实现利润总额同比降低19.2%,工量具及量仪行业累计实现利润总额同比降低15.1%。机床工具行业利润总额完成及同比增长情况详见图3。

图3 机床工具行业利润总额实现及同比变动情况(国统局)

2019年1-9月,重点联系企业总体上亏损1.3亿元,上年同期为盈利38.3亿元。各分行业利润总额同比均有较大幅度的下降。其中金属切削机床行业利润总额本期为亏损26.9亿元,上年同期为亏损1.0亿元;金属成形机床行业累计实现利润总额同比降低18.0%;工量具及量仪行业累计实现利润总额同比降低8.7%。

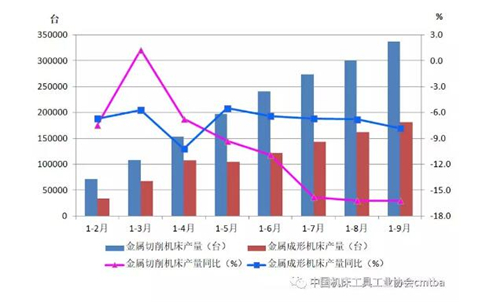

3. 金属加工机床产量

根据国统局规上企业统计数据,机床工具行业1-9月,金属切削机床产量同比下降16.2%,其中数控金属切削机床产量同比下降29.0%。金属成形机床产量同比下降7.8%,其中数控金属成形机床产量同比下降7.0%。

协会重点联系企业1-9月金属切削机床产量同比下降27.5%,其中数控金属切削机床产量同比下降31.8%;金属成形机床产量同比下降17.5%,其中数控金属成形机床产量同比下降2.2%。金属加工机床产量及同比变动情况详见图4。

图4 机床工具行业金属加工机床产量及同比变动情况(国统局)

4. 亏损企业比例

根据国统局规上企业统计数据,机床工具行业5624家规上企业中,9月亏损企业994家,亏损面为17.7%。其中金属切削机床行业亏损面最大,为29.0%;金属成形机床行业为21.8%。

协会重点联系企业9月亏损企业占比为37.9%。其中金属切削机床行业亏损面最大,为47.2%;金属成形机床行业为30.8%。

5. 产成品库存

根据国统局规上企业统计数据,机床工具行业9月末产成品存货同比增长3.5%。其中,金属切削机床行业产成品存货同比增长6.5%,金属成形机床行业产成品存货同比降低7.5%,工量具及量仪行业产成品存货同比降低0.2%。

协会重点联系企业9月末产成品存货同比增长5.0%。其中,金属切削机床产成品存货同比增长0.6%,金属成形机床产成品存货同比下降5.5%,工量具产成品存货同比增长14.3%。

6. 金属加工机床订单情况

协会重点联系企业1-9月金属加工机床新增订单同比下降33.3%,在手订单同比下降22.8%。其中,金属切削机床新增订单同比下降36.7%,在手订单同比下降22.6%;金属成形机床新增订单同比下降23.9%,在手订单同比下降23.3%。

二、进出口情况

1. 总体情况

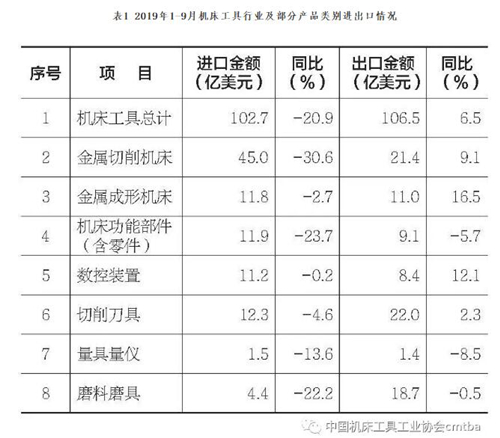

根据中国海关提供的数据,2019 年 1-9月机床工具行业进口总额为 102.7亿美元,同比下降20.9%。其中金属切削机床进口总额45.0亿美元,同比下降30.6%;金属成形机床进口总额11.8亿美元,同比下降2.7%。2019年1-9月机床工具行业出口总额为106.5亿美元,同比增长6.5%。其中金属切削机床出口总额21.4亿美元,同比增长9.1%;金属成形机床出口总额11.0亿美元,同比增长16.5%(详见表1)。

表1 2019年1-9月机床工具行业及部分产品类别进出口情况

2.金属加工机床进口和出口金额前五位品种情况

表2 进口金额排前五位的金属加工机床品种

从表2可见,进口前五位的品种同比均明显下降,加工中心的进口金额和占比仍列首位,但同比下降高达41.8%。

表3 出口金额排前5名的金属加工机床品种

从表3可见,出口前五位的品种除车床外同比均明显增长。值得注意的是,加工中心出口同比增长高达30.6%,与进口同比的大幅度降低形成鲜明的对比,出口增幅大的原因是产品竞争力的提升还是与制造业转移有关还需进一步研判。

三、行业运行主要特点

1.行业运行总体下行

国统局和协会重点联系企业统计数据均显示,2019 年前三个季度机床工具行业运行总体上呈下行趋势,收入、利润、产量、产值等主要经济指标均同比下降。在金属加工机床中,金属切削机床行业指标的下降幅度比金属成形机床行业更大一些。协会重点联系企业中金属加工机床订单数据也为同比下降。

目前行业下行的主要原因之一是近期固定资产投资增速持续回落。汽车、摩托车、3C、内燃机、农机、通用机械制造业等行业主要用户领域的持续下行,也是造成机床工具行业今年深度下行的直接影响因素。

2.行业运行质量下降

国统局和协会重点联系企业统计数据均显示,2019 年前三个季度机床工具行业及各主要分行业实现利润总额同比明显下降,行业亏损面扩大。特别是金属切削机床分行业下降更为严重,部分企业经营困难。

3. 进出口情况出现波动

今年前三个季度机床工具全口径以及金属切削机床和金属成形机床一直呈现出口同比明显增长,进口同比大幅下降趋势。继今年上半年进出口历史上首次出现顺差之后,三季度继续保持顺差。在中美贸易摩擦的背景下,机床工具行业的出口增长成为今年前三季度行业运行的一个突出特点。

顺差主要原因是出口增加和进口减少。出口增加反映出行业积极开拓国际市场长期努力的结果,进口减少主要与国内需求下降等原因有较大关系。但同时应看到,各分行业情况不同,切削刀具和磨料磨具行业为顺差,金属切削机床、金属成形机床、机床功能部件(含零件)和数控装置等仍为逆差,但金属成形机床和数控装置进口下降,而出口均实现了两位数增长,正在接近进出口平衡。

4.机床工具市场呈现出以需求结构调整和升级为主的显著特征。与此相伴随的是行业结构平衡被打破,企业分化明显,行业格局深度调整。

四、2019年全年行业形势预判

从宏观层面看,国内生产总值GDP同比增速持续下降,今年前三季度GDP同比增速为6.2%。国统局10月制造业采购经理人指数PMI为49.3%,连续6个月低于荣枯线。1-9月全社会固定资产投资同比增长5.4%,其中制造业投资同比增长2.5%,作为机床工具产品主要用户行业的汽车制造业,投资同比增长1.8%。制造业、汽车制造业的投资增速都明显低于全社会投资增速。

作为机床最大市场的汽车制造业已15个月同比连续下滑。今年1-9月汽车累计产销量比上年同期分别下降11.4%和10.3%,这对机床工具行业的市场需求将造成很大影响。

从外部情况看,今年以来其他主要机床生产国和地区也都出现了严重的下滑。例如,德国机床行业今年二季度订单总额同比下降22%;美国机床行业1-8月订单总额同比下降14%;日本机床行业1-8月订单总额同比下降30.6%;中国台湾地区今年1-9月机床出口额同比下降14.2%,其中对中国大陆出口下降24.2%。2018年全球机床消费额增长4.8%,各主要机床生产国大多实现了可观增长,但2019年以来普遍遇到了市场下行压力。国际贸易保护主义抬头,以及中美贸易摩擦已经对全球机床市场产生了明显的负面影响。

综合上述情况来看,机床工具行业持续下行趋势短期内恐难扭转。预计全年行业主要经济指标将呈现同比下降趋势,但各分行业将有不同的表现。