扫码下载APP

找钨钼 上钨钼云商

作者:钨钼云商 发布时间:2020-03-03 点击量:888

2019年我国机床工具行业全年主要经济指标与上年同期相比明显降低。根据国统局统计数据,全行业完成营业收入同比降低2.7%,实现利润总额同比降低23.8%。

2019年金属加工机床消费额为223.1亿美元,同比降低23.5%。其中金属切削机床消费额141.6亿美元,同比降低21.8%;金属成形机床消费额81.5亿美元,同比降低26.2%。

2020年年初暴发的新冠肺炎疫情,给我国经济和机床工具行业带来新的困难因素。疫情的消除和市场的恢复时间,尚无法准确估计。2020年上半年机床工具市场需求难有根本好转,全年止降趋稳的难度和不确定性加大。

截至2019年12月,我国机床工具行业规上企业的构成如下:企业总数共5710家,涉及八个分行业:金属切削机床816家(占14.2%)、金属成形机床550家(占9.7%)、工量具及量仪715家(占12.7%)、磨料磨具1947家(占33.8%)、机床功能部件及附件382家(占6.7%)、铸造机械521家(占9.2%)、木竹材加工机械148家(占2.6%)和其它金属加工机械631家(占11.1%)。

一、主要经济指标完成情况

1. 营业收入

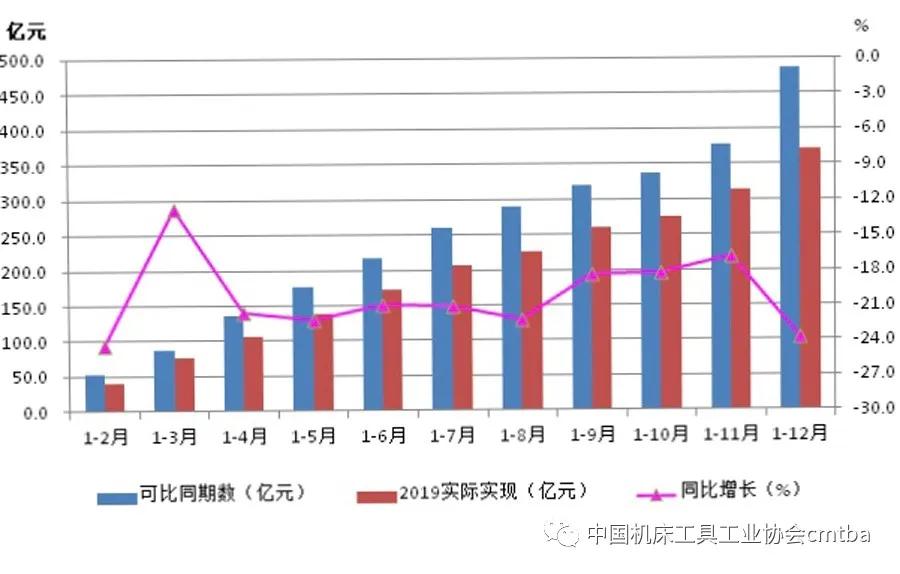

根据国统局规上企业统计数据,机床工具行业2019年1-12月累计完成营业收入同比降低2.7%。其中金属切削机床行业累计完成营业收入同比降低11.3%,金属成形机床行业累计完成营业收入同比降低8.5%,工量具及量仪行业累计完成营业收入同比降低4.7%,磨料磨具行业累计完成营业收入同比增长4.8%。2019年1-12月机床工具行业营业收入完成及同比变动情况详见图1。

图1 机床工具行业营业收入完成及同比变动情况(国统局)

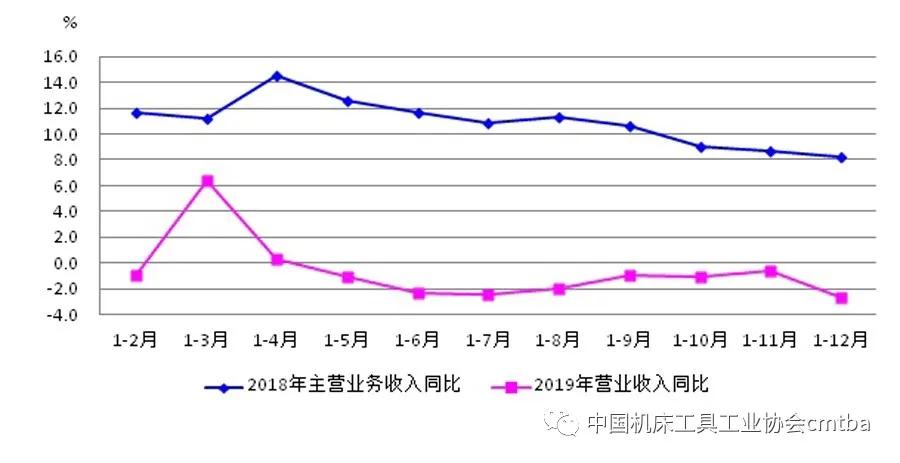

图2为2019年1-12月份营业收入同比变化与2018年主营业务收入同比变化的对比。由图可见,2018年4月份达到14.6%的高点之后波动下行,但全年仍保持了8.3%的同比增长,而2019年除1-3月、1-4月为累计同比增长之外,其余各月均为同比降低,行业下行压力明显大于2018年。

图2 机床工具行业营业收入同比变化(国统局)

注:2018年有以前国统局采用“主营业务收入”指标,2019年后变更为“营业收入”。

协会重点联系企业2019年1-12月累计完成主营业务收入同比降低11.3%。其中,金属切削机床行业累计完成主营业务收入同比降低25.0%,金属成形机床行业累计完成主营业务收入同比降低3.8%,工量具及量仪行业累计完成主营业务收入同比降低1.0%,磨料磨具行业累计完成主营业务收入同比增长6.7%。协会重点联系企业与国统局数据同比变动趋势大体相同,其中重点联系企业中金属切削机床行业降低幅度更大。

2.利润总额

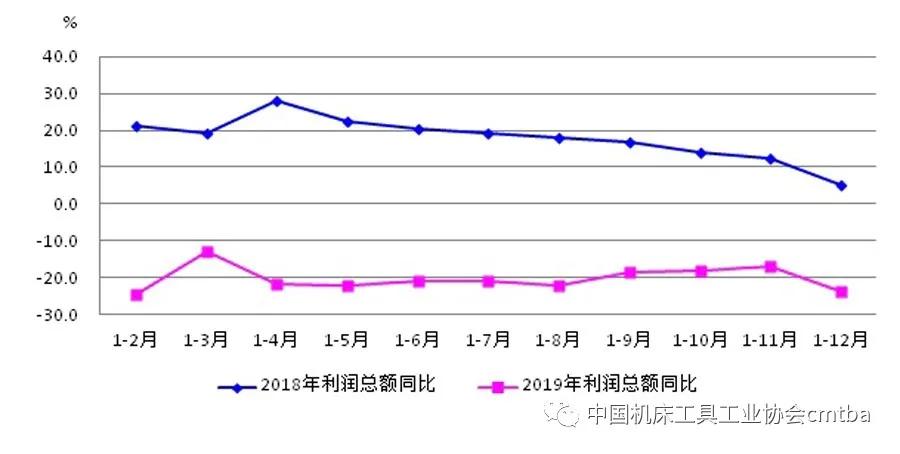

根据国统局规上企业统计数据,机床工具行业2019年1-12月累计实现利润总额同比降低23.8%。其中金属切削机床行业累计实现利润总额同比降低60.8%,金属成形机床行业累计实现利润总额同比降低26.9%,工量具及量仪行业累计实现利润总额同比降低10.4%,磨料磨具行业累计实现利润总额同比降低14.3%。2019年1-12月机床工具行业利润总额实现及同比增长情况详见图3。

图3 机床工具行业利润总额实现及同比变动情况(国统局)

图4为2019年1-12月份机床工具行业利润总额同比变化与2018年利润总额同比变化的对比。由图可见,2018年1-4月累计利润总额同比增长达到峰值,其后逐月下行,但全年各月利润总额累计同比始终保持增长。而2019年各月利润总额累计同比均为降低。

图4 机床工具行业利润总额同比变化(国统局)

2019年1-12月,重点联系企业累计实现利润总额同比降低92.7%。其中金属切削机床行业上年同期为亏损4.4亿元,本期为亏损37亿元。金属成形机床行业累计实现利润总额同比降低17.7%,工量具及量仪行业累计实现利润总额同比增长8.7%,磨料磨具行业累计实现利润总额同比降低26.0%。协会重点联系企业和国统局的利润总额数据变动趋势大体相同,各分行业情况有所不同。

3. 金属切削机床和金属成形机床产量

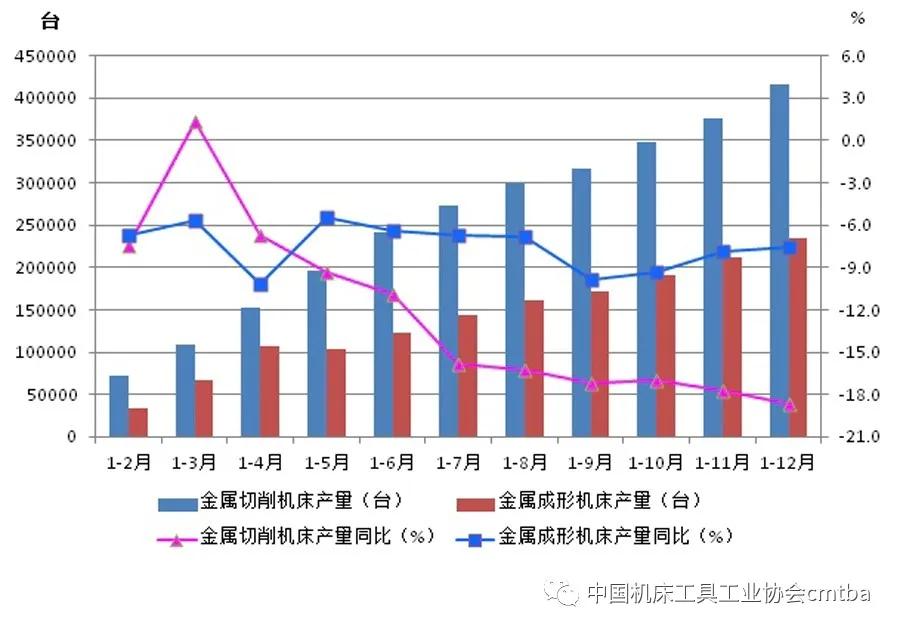

根据国统局规上企业统计数据,机床工具行业2019年1-12月累计,金属切削机床产量同比下降18.7%,其中数控金属切削机床产量同比下降27.6%。金属成形机床产量同比下降7.6%,其中数控金属成形机床产量同比下降7.2%。图5为国统局机床工具行业金属加工机床产量及同比变动情况。

图5 机床工具行业金属加工机床产量及同比变动情况(国统局)

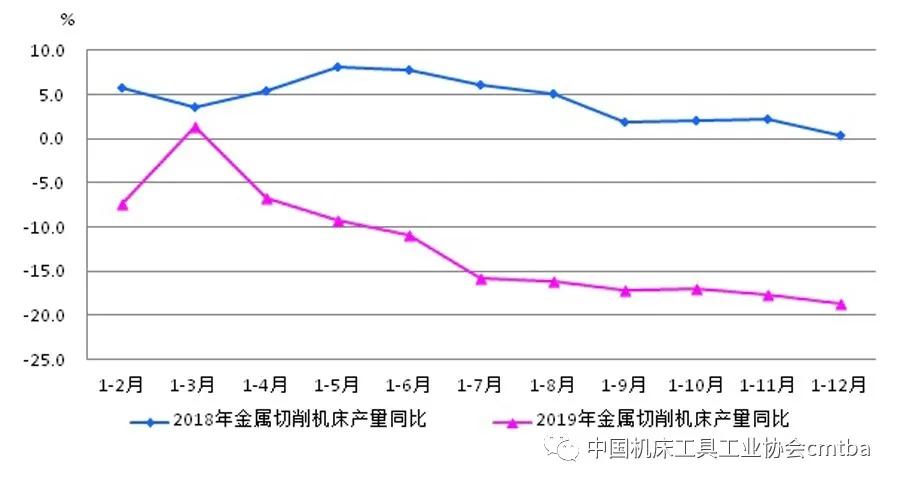

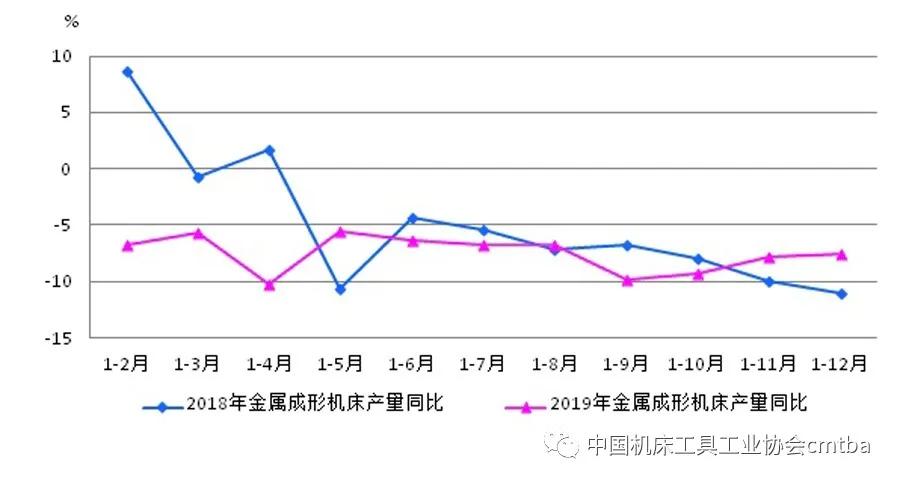

图6和图7分别为2019年1-12月份机床工具行业金属切削机床和金属成形机床累计产量同比变化与2018年累计产量同比变化的对比。由图可见,2018年金属切削机床产量累计同比自1-5月达到峰值后逐月下行,但全年始终为同比增长。而2019年除1-3月累计同比增长外,其他各月累计同比均为降低,且降低幅度呈逐月加大趋势;2018年金属成形机床产量累计同比自1-3月后就已经进入下行区间,2019年以来延续了上年下行趋势。

图6 机床工具行业金属切削机床产量同比变化(国统局)

图7 机床工具行业金属成形机床产量同比变化(国统局)

协会重点联系企业2019年1-12月累计,金属切削机床产量同比下降28.5%,其中数控金属切削机床产量同比下降30.0%;金属成形机床产量同比下降17.0%,其中数控金属成形机床产量同比下降2.1%。协会重点联系企业数据与国统局数据变动趋势相同,但重点联系企业数据的下降幅度更大。

4. 金属加工机床订单情况

目前协会仅统计金属切削机床和金属成形机床订单情况。协会重点联系企业2019年1-12月,金属加工机床新增订单同比下降28.2%,在手订单同比下降23.2%。其中,金属切削机床新增订单同比下降30.4%,在手订单同比下降17.2%;金属成形机床新增订单同比下降22.6%,在手订单同比下降35.2%。

2019年年初以来,金属切削机床和金属成形机床的新增订单一直同比下降,在手订单自3月份之后也一直同比下降。

5.产成品存货

根据国统局规上企业统计数据,机床工具行业2019年12月末产成品存货同比降低8.8%。其中,金属切削机床行业产成品存货同比降低15.2%,金属成形机床行业产成品存货同比降低7.7%,工量具及量仪行业产成品存货同比降低5.4%,磨料磨具行业产成品存货同比增长2.4%。

协会重点联系企业2019年12月末产成品存货同比降低3.1%。其中,金属切削机床产成品存货同比降低7.6%,金属成形机床产成品存货同比增长0.5%,工量具及具仪产成品存货同比增长10.1%,磨料磨具行业产成品存货同比增长2.8%。

6. 亏损企业比例

根据国统局规上企业统计数据,2019年12月机床工具行业亏损面为15.1%。其中金属切削机床行业亏损面最大,为24.9%;金属成形机床行业为20.2%,工量具及量仪行业为11.5%,磨料磨具行业为12.5%。

协会重点联系企业2019年12月亏损企业占比为30.0%。其中金属切削机床行业为34.4%,金属成形机床行业为15.4%,工量具及量仪行业为32.4%,磨料磨具行业为40.9%。重点联系企业中磨料磨具、金属切削机床、工量具及量仪行业亏损企业占比数据比国统局数据更大一些。

二、进出口情况

1.总体情况

2019年机床工具行业进口总额和出口总额同比呈现相反走向:进口总额呈同比降低,降幅近20%;出口总额同比增幅将近5%。自2019年6月起,逐月表现为贸易顺差。

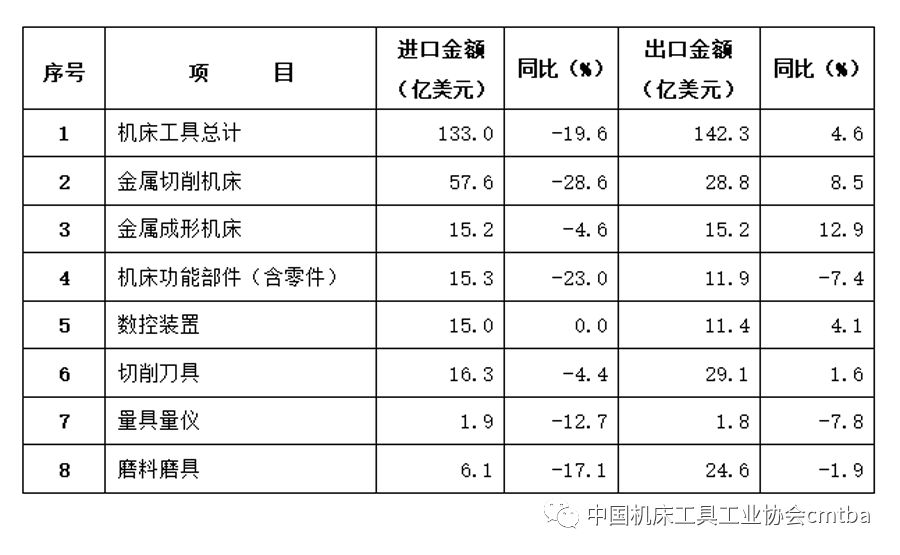

根据中国海关提供的数据,2019 年 1-12月机床工具行业进口总额为 133.0亿美元,同比下降19.6%。其中金属切削机床进口总额57.6亿美元,同比下降28.6%;金属成形机床进口总额15.2亿美元,同比下降4.6%。2019 年 1-12月机床工具行业出口总额为142.3亿美元,同比增长4.6%。其中金属切削机床出口总额28.8亿美元,同比增长8.5%;金属成形机床出口总额15.2亿美元,同比增长12.9%。2019 年 1-12月机床工具行业进出口贸易顺差为9.3亿美元(更多产品类别进出口情况详见表1)。

表1 2019年1-12月机床工具行业及部分产品类别进出口情况

从表1可见,除切削刀具、磨料磨具两个行业为贸易顺差之外,金属成形机床行业也达到了进出口平衡。

3.金属加工机床进出口情况

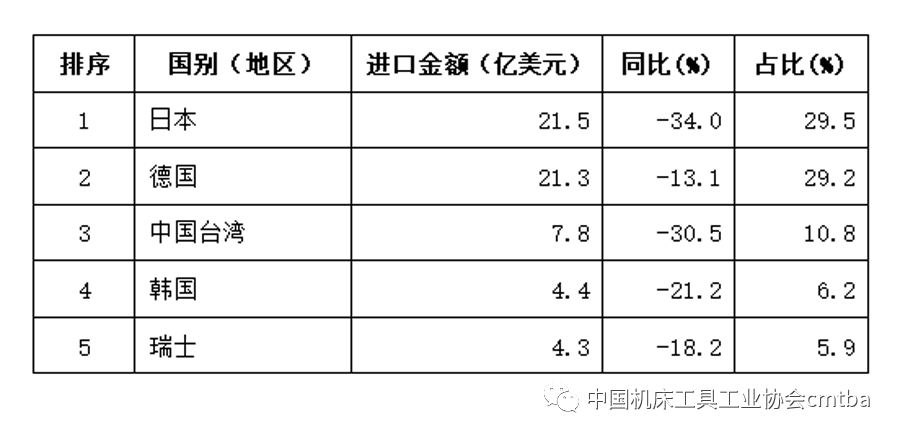

(1)金属加工机床进口来源前五位国家和地区

2019年1-12月金属加工机床进口来源国中,日本和德国列前两位,其金额和占比都很接近,占比均接近三成,遥遥领先于其他进口来源国。中国进口金属加工机床金额前五位国家的金额同比都明显降低,其中日本降低幅度最大,达34.0%, 中国台湾降幅也高达30.5%(详见表2)。

表2 2019年1-12月金属加工机床进口来源前五位国家和地区

(2)金属加工机床出口去向前五位国家和地区

2019年1-12月金属加工机床出口去向国中,越南列第一位,占比明显高于其他出口去向国,并且同比增长显著,高达53.9%。美国和日本同比则明显降低,美国降低20.6%,日本降低13.3%(详见表3)。

表3 2019年1-12月金属加工机床出口去向前五位国家和地区

(3)进口金额排前五位的金属加工机床品种

2019年1-12月进口前五位的品种同比均下降,其中加工中心、磨床、特种加工机床和车床下降超过20%。加工中心的进口金额和占比均列首位,但同比下降幅度也最大(详见表4)。

表4 2019年1-12月进口金额排前五位的金属加工机床品种

(4)出口金额排前五位的金属加工机床品种

2019年1-12月出口前五位的品种中特种加工机床占比最大,为25.4%。除车床外其他品种同比均为两位数增长。其中加工中心出口金额虽列第五位,但同比增长幅度最高,与进口同比的大幅度降低形成鲜明的对比(详见表5)。

表5 2019年1-12月出口金额排前5名的金属加工机床品种

三、金属加工机床消费额

2019年我国金属加工机床生产额194.2亿美元,同比降低17.2%,其中金属切削机床生产额112.8亿美元,同比降低11.1%;金属成形机床生产额81.4亿美元,同比降低24.4%。

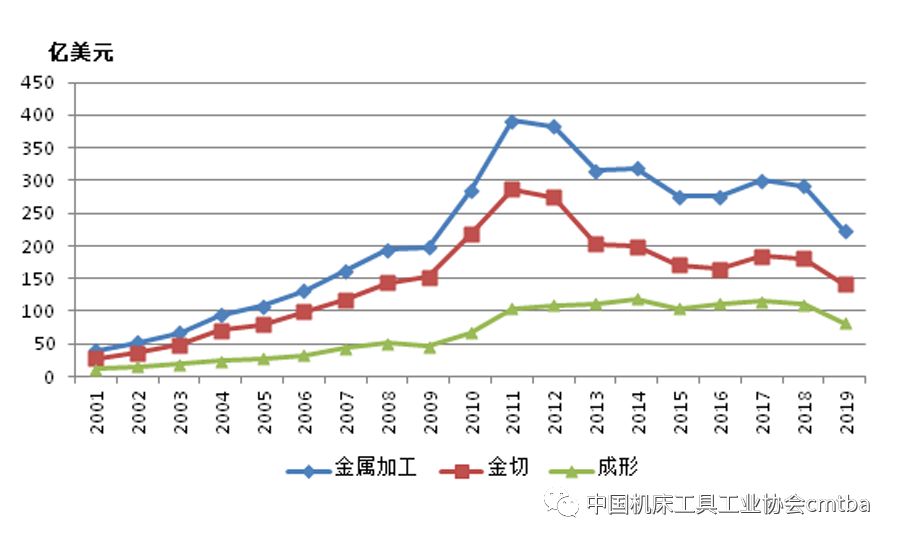

2019年我国金属加工机床消费额223.1亿美元,同比降低23.5%,其中金属切削机床消费额141.6亿美元,同比降低21.8%;金属成形机床消费额81.5亿美元,同比降低26.2%。2001-2019年国内金属加工机床消费额变动趋势见图8。

图8 2001-2019年金属加工机床消费额

四、2019年行业运行主要特点

1.行业运行总体下行,行业格局出现较大变化

国统局和协会重点联系企业统计数据均显示,2019 年机床工具行业运行总体上呈下行趋势,收入、利润、产量、产值等主要经济指标普遍同比下降。在金属加工机床中,金属切削机床行业指标的下降幅度比金属成形机床行业更大一些。协会重点联系企业中金属加工机床订单数据也为同比下降。目前行业下行的主要原因之一是固定资产投资增速近期持续回落。汽车、3C等主要用户领域持续下行,也是造成机床工具行业2019年深度下行的直接影响因素。

自2012年以来,机床工具行业已波动下行8年。从全球来看,2019年形势也发生了逆转。2018年全球机床消费达到919亿美元,增幅4.8%。而2019年主要机床生产国和地区大多走了下坡路。

当前机床工具市场呈现出需求总量波动性收缩及需求结构调整和升级为主的特征,与此相伴随的是行业结构和平衡被打破。在这一变化发展的调整过程中,行业企业为适应市场的剧烈变化做了不懈的努力,有些企业聚焦主业,深耕市场需求,适应市场能力进一步提升,但也有相当多的企业陷入了越来越严重的经营困难,亏损严重,资金紧张,甚至有的不得不进行重整或处于停产半停产状态,行业格局出现重大分化。

2.行业运行质量下降,亏损面有所扩大

国统局和协会重点联系企业统计数据均显示,2019 年机床工具行业及各主要分行业的实现利润总额同比明显下降,行业亏损面扩大。特别是金属切削机床分行业下降更为严重。金属切削机床行业重点企业的破产重组成为2019年行业重大事件。

3. 进出口出现新变化,首次实现贸易顺差

2019年年初以来,机床工具全口径以及金属加工机床一直呈现出口同比明显增长,进口同比大幅下降趋势。继6月份进出口历史上首次出现顺差之后,一直保持顺差。在中美经贸摩擦的背景下,机床工具行业的出口增长成为2019年行业运行的一个突出特点。

顺差是2019年以来出口增加和进口减少共同作用的结果。出口增加既反映了行业积极开拓国际市场长期努力的结果,同时也可能有产业转移等因素的影响。进口减少主要与国内需求下降等原因有较大关系。但同时应看到,各分行业情况不同,切削刀具和磨料磨具行业为顺差,金属成形机床为进出口平衡,其他产品仍为逆差。

4.创新研发投入不足,内生动力亟待加强

在长期市场低迷,经营困难的情况下,企业难以投入足够的资金创新研发,产品结构得不到更新,转型升级效果不理想。部分企业为适应市场需求和国家重点领域对高端机床的需求,研发了一批高端产品,但尚未批量推向市场,而且配套件主要靠进口,形成不了企业的盈利来源。在当前情况下,以生存为第一要务的相当多的国内企业无暇顾及投入资金进行高端产品研发。面对高端产品市场机制失灵问题,迫切需要探索新的体制机制进行突破,并推动行业高质量发展。

五、对2020年行业形势的预判

1. 宏观经济情况

目前我国正处在转变发展方式、优化经济结构、转换增长动力的攻关期,结构性、体制性、周期性问题相互交织,“三期叠加”影响持续深化,经济下行压力加大。当前世界经济增长持续放缓,仍处在国际金融危机后的深度调整期,世界大变局加速演变的特征更趋明显。了解宏观经济的变化将有助于研究和把握机床工具市场和机床工具行业发展的新趋势。

我国经济已从高速度发展阶段转向高质量发展阶段,2010年后国内生产总值(GDP)同比增速基本呈逐步降低走势。

2019年全社会固定资产投资同比增长5.4%,其中制造业投资同比增长3.1%,远低于全社会水平。作为机床工具产品主要用户行业的汽车制造业,投资同比下降1.5%。汽车产销量同比分别降低7.5%和8.2%。

2020年1月末我国广义货币(M2)增速为8.4%,狭义货币(M1)增长为0。M2增速已连续两年多低于10%,特别是近一年基本稳定在8%多一点的水平上。

自2018年12月之后居民消费价格指数(CPI)和生产价格指数(PPI)出现了背离,而且二者的背离幅度越来越大。2020年1月CPI为5.4%,而PPI为0.1%。

2020年1月份PMI指数为50.0%,已连续3个月处于荣枯分界线之上。

从宏观经济数据来看,机床工具市场需求短期内难有大的提升。

2. 2020年的有利因素

(1)国家将稳增长作为2020年重要任务

2019年中央经济工作会议指出,2020年是全面建成小康社会和“十三五”规划收官之年,要实现第一个百年奋斗目标,为“十四五”发展和实现第二个百年奋斗目标打好基础,做好经济工作十分重要。会议在对经济工作做出全面部署的前提下,反复强调了稳增长的重要性。要继续实施积极的财政政策和稳健的货币政策,财政政策提质增效,货币政策灵活适度。政策举措将有利于传统制造业优化升级,有利于先进制造业和战略性产业的发展。

(2)国家优化营商环境,减税降费效果逐步释放

2019年国家主要针对制造企业推出了历史上最大力度的减税降费政策,特别是新冠疫情爆发后,中央和地方各级政府密集出台了大量惠企政策。这些政策的效果会在2020年逐步释放,有助于机床工具企业改善经营质量。

(3)多数用户行业处于增长区间

根据国家统计局数据,2019年除汽车制造业外,其他主要用户行业主要经济指标仍处于增长区间,并且多数行业预计2020年仍将保持同比增长。汽车工业协会预测2020年汽车产销量仍将下行,但降幅将缩小至2%左右。

3. 2020年的不利因素

(1)新冠肺炎疫情对市场需求和行业运行造成重大负面影响

2020年年初爆发的新冠肺炎疫情,对我国经济必然造成较大冲击。至少上半年行业市场需求将受到严重影响。春节后机床工具企业在陆续复工复产,但恢复正常生产仍需较长时间。疫情过后,在政府有力组织和推动下,经济的恢复将迅速展开,行业经济运行有望随之恢复正常。

(2)全球经济增长放缓,中美经贸摩擦的不确定性和长期性仍将存在

当前世界上贸易摩擦加剧,保护主义盛行,减缓了全球经济的增长,全球机床工具市场需求出现了下降趋势。中美经贸摩擦直接或间接地给我国机床工具产业带来的负面影响不会在短期内消失。

(3)在结构性改革持续深化的情况下,经济增速很难延续过去的高速增长

近10年来我国GDP增速逐年回落,2020年我国GDP增速目标尚未公布,但这种趋势仍将延续。随着经济增长方式的转变,固定资产投资规模也很难再现过去的高速增长。作为投资拉动商品的机床,市场需求不会有大的增长。同时,需求的升级和我国机床工具企业产品结构的矛盾短期内还不可能彻底解决。

(4)行业内多年积累的问题和矛盾仍然存在

多年来在行业内积累的一些问题和矛盾,如产品结构不适应市场变化,短板和弱项明显,低端产能相对过剩,研发投入不足,人才缺乏,资金紧张等等,仍然困扰着行业内很多企业。

综合宏观经济情况和机床工具行业特点及突发的新冠肺炎疫情对经济影响看,2020年上半年机床工具市场需求难有根本好转,全年止降趋稳的难度进一步加大。行业运行将承受较大下行压力,主要经济指标改善的难度较大,但各细分产品领域和分行业将有不同的表现。

当前,在党中央坚强领导下,广大行业企业正与全国人民一道奋力防控新冠肺炎疫情,同时根据各地不同风险程度有序复工复产。疫情不可避免会对行业企业的经营造成较大冲击,但我国经济长期向好的基本面没有改变,疫情的冲击是短期的,总体上是可控的。希望行业企业树立必胜信心,善于化危为机,克服困难,尽快恢复正常生产经营,并力争全年实现更大发展。